ファクタリングと融資それぞれのメリット・デメリットを解説

- FA

- 1月13日

- 読了時間: 9分

▼目次

ファクタリングと融資それぞれのメリット・デメリットを解説

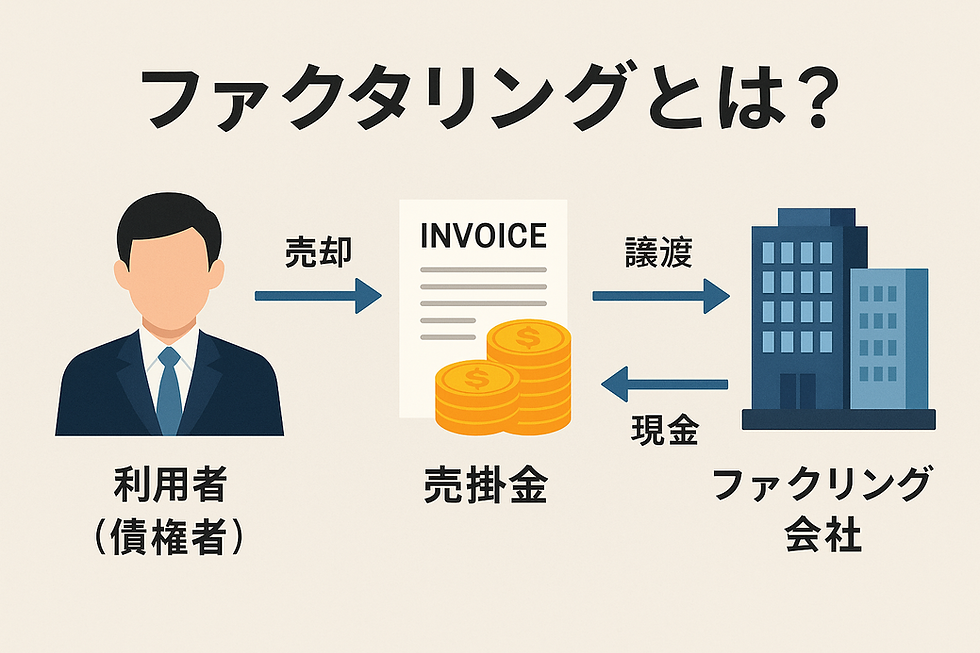

ファクタリングとは?|仕組みと特徴を解説

ファクタリングの基本的な仕組みファクタリングとは、売掛金(請求書)をファクタリング会社に売却し、早期に資金化する仕組みです。売掛金の回収を待たずに現金化できるため、資金繰りの改善に役立ちます。

たとえば、得意先に対して発行した100万円の請求書をファクタリング会社に売却すると、手数料を差し引いた金額(例:95万円)が即日~数日で入金される仕組みです。

この取引は借入ではないため、信用情報やバランスシートに影響しにくいのが特徴です。

ファクタリングの種類(2社間・3社間)ファクタリングは大きく以下の2種類に分かれます。

2社間ファクタリング: 利用者(債権者)とファクタリング会社のみで契約する形式。売掛先への通知不要でスピーディーに資金化できますが、手数料が高めです。

3社間ファクタリング: 売掛先にも同意を得て行う形式。売掛先がファクタリング会社に直接支払うため、信用度が高く、手数料は低めになりますが手続きに時間がかかる傾向があります。

融資とは?|銀行やノンバンクによる資金調達方法

融資の仕組みと流れ融資とは、金融機関(銀行やノンバンクなど)から一定の条件で資金を借り入れることです。借り入れた資金には利息が発生し、返済期限までに元金と利息を返済する必要があります。

一般的な流れは以下のとおりです。

融資申込書・事業計画書・決算書などを提出

金融機関による審査

契約締結後、資金が口座に入金される

毎月の元利返済を開始

信用情報や財務状況が良好であるほど、より有利な条件で融資を受けられる可能性が高まります。

融資の種類(銀行融資・ビジネスローンなど)融資には主に以下の種類があります。

銀行融資: 公的支援や保証協会付き融資など、利息が低く、返済期間も長め。中小企業向けに制度融資も整っています。

ノンバンク系ビジネスローン: 銀行に比べて審査が早く、柔軟な対応が可能。ただし金利は高めで、短期返済が求められることもあります。

ファクタリングのメリット・デメリット

ファクタリングのメリットファクタリングには以下のようなメリットがあります。

ファクタリングのデメリット一方で、ファクタリングには注意すべき点も存在します。

手数料が高め 一般的に5〜20%程度の手数料がかかります。資金調達コストとしては融資より割高になるケースが多いです。

売掛先との関係悪化リスク(3社間の場合) 3社間ファクタリングでは、売掛先に通知や同意が必要になるため、「資金繰りが厳しいのでは?」と不安視される可能性があります。

悪質業者の存在 中には法外な手数料を請求する業者や、契約内容が不透明な業者も存在するため、利用前の調査が必須です。

融資のメリット・デメリット

融資のメリット融資には以下のような長所があります。

低金利・長期返済が可能 特に銀行融資では、年1〜3%程度の低金利で、5年・10年といった長期返済が可能なケースもあります。

高額な資金調達ができる 事業計画や担保がしっかりしていれば、数千万円〜数億円規模の資金調達も可能です。

資金使途が柔軟 設備投資、運転資金、人材確保など、幅広い用途に使える点も魅力です。

信用力の向上につながる場合も 銀行との取引実績ができることで、信用スコアの向上や次回の融資にプラスになることもあります。

融資のデメリット融資には以下のようなデメリットもあります。

審査が厳しく、時間がかかる 過去の決算内容や事業計画の整合性、信用情報などが細かくチェックされるため、審査に数週間〜1ヶ月程度かかることもあります。

返済義務がある 仮に資金繰りが悪化しても、毎月の返済義務は免除されません。返済計画に無理があると、資金ショートのリスクが高まります。

信用情報に影響がある 延滞や債務不履行が発生すると、信用情報機関に記録されるため、今後の融資に悪影響を及ぼす可能性があります。

ファクタリングと融資の違いを比較表で解説

ファクタリングと融資は、どちらも企業の資金調達手段として有効ですが、仕組み・審査・スピード・コストなど多くの点で異なります。以下の比較表で主な違いを確認しましょう。

比較項目 | ファクタリング | 融資(銀行・ノンバンク) |

資金化の方法 | 売掛金の売却 | 金銭の借入 |

審査の対象 | 売掛先の信用力 | 自社の信用力(財務状況・信用情報) |

資金化のスピード | 最短即日~数日 | 数日~数週間 |

手数料・金利 | 5~20%(売掛金に対する手数料) | 年1~15%程度の金利 |

負債計上の有無 | なし(オフバランス処理) | あり(バランスシートに計上される) |

信用情報への影響 | なし | あり(信用情報機関に記録される) |

売掛先への通知 | 2社間:なし/3社間:あり | 不要 |

利用しやすさ | 赤字・税金滞納でも可能 | 厳しい審査がある(赤字決算などは通りにくい) |

調達金額の上限 | 売掛金の範囲内(数十万~数千万円) | 実績・担保次第で高額融資も可能 |

ファクタリングが向いているケースとは?

ファクタリングは、次のような状況での資金調達に特に適しています。

急な資金ショートを防ぎたいとき 支払いサイトが長く、入金前に運転資金が足りなくなるような場合、ファクタリングによって売掛金を即現金化できます。

赤字決算・税金滞納などで融資が難しいとき ファクタリングは売掛先の信用力を基準に審査されるため、自社の財務状況が厳しくても利用可能です。

融資枠をこれ以上使いたくないとき ファクタリングは借入ではないため、財務健全性を保ちつつ資金調達ができます。

信用情報を保ちたいとき 信用情報機関に記録が残らないため、将来の融資や取引に影響を与えません。

融資が向いているケースとは?

融資は以下のようなケースで効果的な資金調達手段です。

中長期的な資金ニーズがあるとき 設備投資や事業拡大など、数年単位の資金が必要な場面では、長期返済が可能な融資が有効です。

低金利でコストを抑えたいとき 銀行融資は金利が1〜3%と非常に低く、コストを抑えた資金調達ができます。

大きな金額を調達したいとき 担保や信用力があれば、数千万円〜数億円規模の融資も現実的です。

金融機関との関係構築を重視したいとき 銀行との取引実績ができると、今後の融資交渉にも有利になります。

目的や状況に応じた選び方のポイント

ファクタリングと融資は、それぞれに強みと弱みがあるため、自社の状況や目的に応じて使い分けることが重要です。

スピード重視ならファクタリング「とにかく今すぐ資金が必要」「今月の支払いに間に合わない」など、即時性が求められる場合はファクタリングが有利です。

コスト重視なら融資「返済計画に余裕がある」「資金は必要だがすぐではない」場合は、金利が低く費用負担の少ない融資が適しています。

信用情報を保ちたいならファクタリング将来の融資を見据え、信用情報に傷をつけたくない場合は、借入扱いとならないファクタリングが選ばれます。

状況に応じた併用も検討「融資枠は確保しつつ、一時的な資金ショートにはファクタリングで対応」など、併用する資金戦略も有効です。

よくある質問

Q1. ファクタリングと融資を併用することはできますか?A. はい、可能です。ファクタリングは借入扱いではないため、融資と併用しても信用情報に影響を与えにくいという特徴があります。短期の資金繰りはファクタリング、中長期の資金需要は融資という使い分けが効果的です。

Q2. ファクタリングは信用情報に記録されますか?A. 原則として記録されません。ファクタリングは売掛債権の売却という取引であり、借入ではないため、信用情報機関に記録が残ることは基本的にありません。

Q3. 赤字決算でもファクタリングや融資は受けられますか?A. ファクタリングは売掛先の信用が重視されるため、赤字決算でも利用できる可能性があります。一方、融資は財務状況が審査対象になるため、赤字の場合はハードルが高くなります。

Q4. ファクタリングの手数料はどれくらいが相場ですか?A. 一般的には5〜20%前後です。手数料は売掛先の信用力や取引実績、ファクタリングの種類(2社間 or 3社間)によって異なります。

Q5. 融資とファクタリング、どちらを優先すべきですか?A. 緊急性が高く、短期間での資金調達を求めるならファクタリング。長期の資金ニーズやコスト面を重視するなら融資を優先するのが一般的です。

まとめ|ファクタリングと融資は目的に応じて使い分けよう

ファクタリングと融資は、いずれも企業の資金調達を支える重要な手段です。しかしその仕組み・審査・スピード・コストには大きな違いがあります。

スピード重視・信用情報を守りたい → ファクタリング

低コスト・高額資金の調達 → 融資

といったように、それぞれの特徴を把握したうえで自社の目的や状況に応じて適切に選択することが、健全な資金繰りと事業成長につながります。

また、「今すぐ資金が必要」「どちらを使えばよいかわからない」とお悩みの場合は、資金調達に詳しい専門家やファクタリング会社の無料相談を活用するのもおすすめです。

コメント